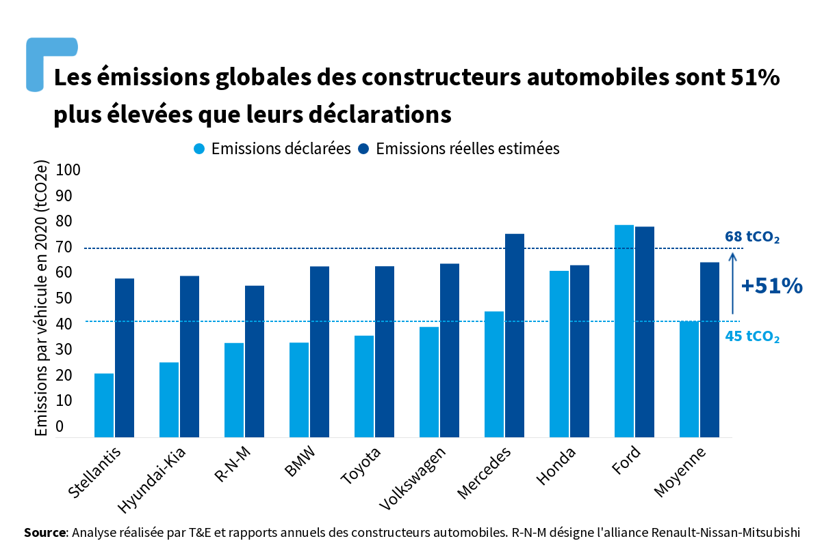

Selon un nouveau rapport de Transport & Environment (T&E), les émissions mondiales des constructeurs automobiles sont en moyenne 50 % plus élevées que ce qu’ils déclarent, et Stellantis est l’un des pires contrevenants car il ne publie pas ses émissions en dehors de l’Europe, selon un nouveau rapport de Transport & Environment (T&E).

En 2023, l’Union européenne imposera aux institutions financières de publier leurs émissions de CO2 liées au scope 3 [1]. Il s’agit là des émissions indirectes, liées en amont à la chaîne d’approvisionnement, et en aval à l’usage des produits. Cette nouvelle exigence touchera de plein fouet les gestionnaires de fonds qui possèdent des actifs chez les constructeurs automobiles les plus polluants. Contrairement aux fabricants de meubles ou de téléphones portables, la grande majorité (98 %) des émissions d’un constructeur automobile relèvent du scope 3, c’est-à-dire essentiellement de l’utilisation des voitures [2].

Mais, comme le montre l’analyse de T&E, les émissions de scope 3, déjà élevées, des constructeurs automobiles sont probablement bien plus importantes que ce qui est officiellement déclaré.

Marie Chéron, Responsable Politiques véhicules chez T&E France , a déclaré : « Pour que l’on puisse parler d’investissement “verts” il faut que les données soient fiables. Or les constructeurs automobiles sous-estiment volontairement les émissions liées à l’usage de leurs véhicules pendant leur utilisation. Stellantis est encore pire car il ne communique même pas ses données d’émissions en dehors de l’Europe. Cela questionne fondamentalement l’engagement des constructeurs dans la lutte contre le changement climatique. »

Les constructeurs automobiles estiment le total des émissions sur la base de plusieurs facteurs, en particulier la taille moyenne de leurs véhicules, les lieux où ils circulent et leur durée de vie. Dans l’ensemble, ils sélectionnent des données de façon à obtenir les chiffres les plus bas. Toyota, par exemple, base la moyenne des émissions de ses véhicules sur une durée de vie peu crédible de 100 000 km. Stellantis, pour sa part, ne déclare que les émissions liées à ses ventes européennes, malgré le fait que ses ventes sont majoritairement réalisées aux États-Unis, où les modèles plus gros et plus polluants sont populaires.

L’investissement dans les sociétés automobiles est presque aussi intensif en carbone que l’investissement dans l’industrie pétrolière. Par exemple, aux prix actuels, un million d’euros investis dans Exxon Mobil, BP and Shell finance autour de 5 000 tonnes d’équivalent de CO2 eq. La même somme investie dans l’industrie automobile finance en moyenne 4 500 tonnes de CO2 [3]. Dans certains cas, l’intensité en carbone est nettement supérieure : environ 10 000 tCO2 eq si investi dans l’Alliance Renault-Nissan-Mitsubishi, et 7000 tCO2 eq pour Honda.

Marie Chéron a ajouté : « Selon les information officielles, investir dans l’industrie automobile est quasiment aussi intensif en carbone qu’investir dans l’industrie pétrolière. C’est un signal d’alarme pour le secteur financier. Les gestionnaires d’actifs qui veulent éviter une bombe carbone à retardement devront se débarrasser des constructeurs automobiles qui poursuivent la vente des voitures thermiques. »

D’ici à la fin de 2022, Morningstar, une société financière américaine, estime qu’environ 50 % de tous les nouveaux produits financiers vendus seront fondés sur des critères environnementaux, sociaux et de gouvernance (dits “ESG”). Cependant, les notations ESG ne parviennent pas à rendre compte du véritable impact climatique des entreprises. Bien que les émissions de CO2 soient les indicateurs environnementaux les plus importants, elles représentent moins de 1 % de la notation ESG de S&P et de MSCI, deux des principaux indices ESG au monde.

T&E appelle l’UE à réglementer et à harmoniser la méthodologie de ces notations afin de garantir une déclaration cohérente et transparente des données.

FIN

Notes aux rédacteurs

[1] L’intensité réelle en carbone des entreprises automobiles sera révélée en 2023 grâce à la divulgation obligatoire des émissions du scope 3 (à la fois dans le cadre du règlement sur la divulgation des informations financières durables et dans celui de la directive sur les rapports de durabilité des entreprises). La méthodologie la plus largement utilisée pour calculer les émissions indirectes est représentée par le protocole sur les GES et les émissions de scope 3.

[2] Les émissions de gaz à effet de serre sont classées en trois groupes (Scopes) par l’outil de comptabilité international le plus largement utilisé, le Protocole sur les gaz à effet de serre (GES). Le scope 1 couvre les émissions directes des sources possédées ou contrôlées. Le scope 2 couvre les émissions indirectes provenant de la production d’électricité achetée, de vapeur, de chauffage et de refroidissement consommés par la société déclarante. Le scope 3 comprend toutes les autres émissions indirectes qui se produisent dans la chaîne de valeur d’une entreprise.

[3] Ces chiffres sont basés sur les déclarations officielles des constructeurs automobiles et des compagnies pétrolières concernant le scope 3, et non sur les estimations de T&E. Il est probable que les compagnies pétrolières sous-déclarent également de manière significative leurs émissions de scope 3. Ces valeurs ne comparent pas les émissions totales des entreprises mais la quantité d’émissions équivalente à un investissement financier spécifique.